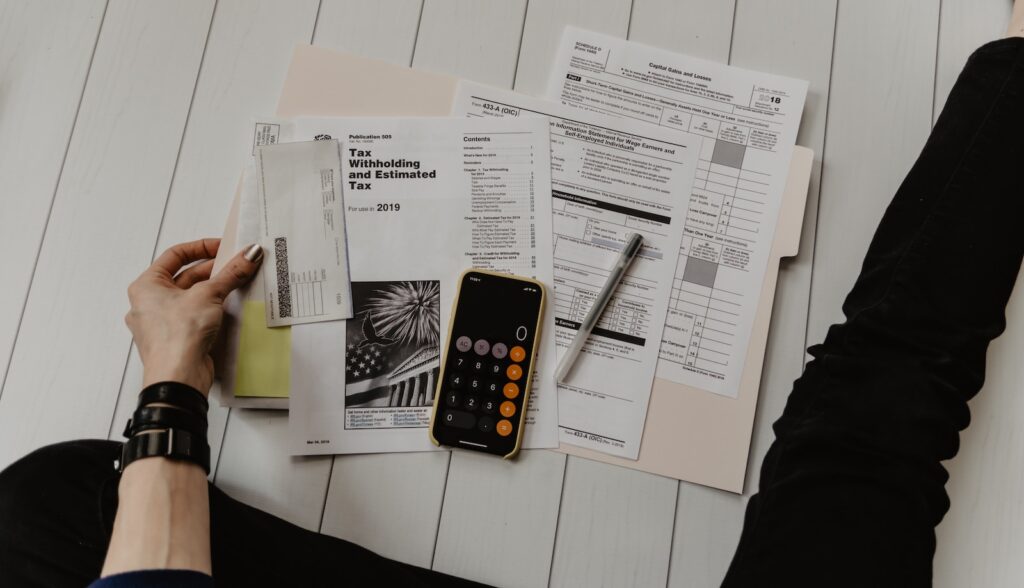

確定申告前に抑えておくべき点

フリーランス美容師として活躍している、もしくは今後フリーランス美容師を志している。

そういった方は翌年、必ず確定申告が必要となります。

確定申告を行う事で様々な控除を受ける事ができ、事業で支払った経費を精算する事で支払うべき税金を圧縮し結果的に手元に残るお金を増やす事が出来ます。

「よし!面倒だしイマイチピンと来ないから後回しにして申告が必要な2月16日が近づいてから調べるとしよう!」

とお思いの方も多いと思いますがそれはちょっと待ってください!

2月16日が近づいた段階から確定申告について調べ始めても本来受ける事の出来た控除が受けれずに失敗した。

というケースがあるからです。

収入を増やし自由な時間を得る為にフリーランスになったのですしあなたが稼いだ大切なお金の事です。

後で後悔しない為にも確定申告とは何か?確定申告に必要な物は何なのか?確定申告は白色、青色どちらで行うべきなのか?

この点をしっかり理解し、実際に確定申告が近づいたタイミングで改めて復習を行って下さい。

ここでは確定申告は白色、青色どちらで行うべきかを解説しています。

結論:フリーランス美容師は青色申告すべき

早速の結論になりますが確定申告は必ず青色申告で行って下さい。

理由は後ほど記載していきます。

まずは青色申告を行うにはどういった手続きが必要なのかを解説していきます。

青色申告を行う為には2つの書類の提出が必要となります。

①開業届

②青色申告承認申請書

| 提出期限 | 備考 | |

| 開業届 | 事業の開始等の事実があった日から1ヵ月以内 | ・1ヵ月過ぎても提出可能 ・遅れても罰則はない |

| 青色申告承認申請書 | 青色申告書による申告をしようとする年の3月15日まで | その年の1月16日以後に開業した場合は 事業開始日から2か月以内 |

上の表を見て頂ければ分かる通り青色申告承認申請書には提出の期限があります。

余計な日付を覚えておく必要はありませんが「事業開始日から2か月以内に必ず提出」とだけ覚えておいて下さい。

また、どちらも提出は税務署となりますのでこの2つの書類は同時に出すという事を意識して下さい。

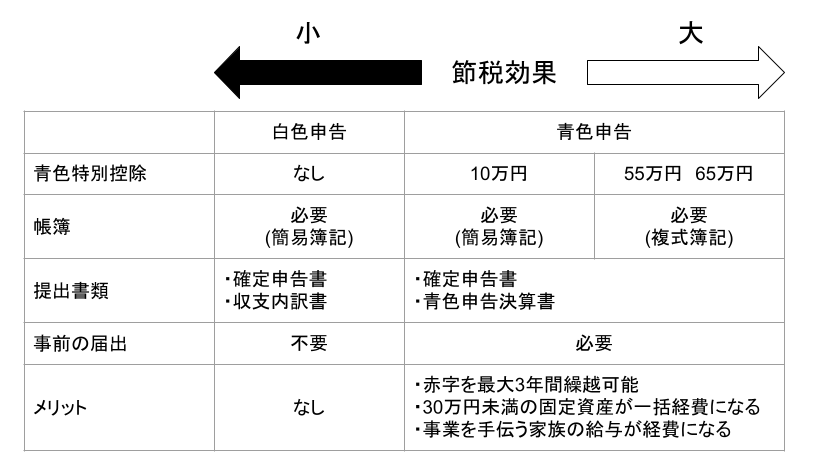

青色申告と白色申告の違い

フリーランス美容師は青色申告一択という事が分かりましたが青色・白色にはそれぞれどういった違いがあるのかを解説していきます。

上表の通り青色申告には特別控除の他に様々なメリットがあります。

一方で白色申告には特別控除がなく、その他も特段のメリットが存在しません。

強いて言うならば先述の【結論】で記載した開業届・青色申告承認申請書の届出の必要がないという点と、確定申告時に残す帳簿と作成書類が簡潔になるという点です。

これだけ見れば白色申告を選ぶ人は居ないのではないでしょうか?

手続きを行う労力や時間削減と考えている方はしつこい様ですがもう一度考えてみて下さい。

せっせと汗水垂らして稼いだお金が、この労力を惜しむ事なく行うだけで数十万円は変わってきます。

それでは次項では青色申告のメリットを細かく解説していきます。

青色申告のメリット

青色特別控除

各控除額ごとの条件

| 65万円 | ・e-Taxによる申告か電子帳簿保存 ・複式簿記による記帳 ・貸借対照表(BS)と損益計算書(PL)を確定申告書に添付 ・期日までに申告 |

| 55万円 | ・複式簿記による記帳 ・貸借対照表(BS)と損益計算書(PL)を確定申告書に添付 ・期日までに申告 |

| 10万円 | ・簡易帳簿による記帳 ・損益計算書(PL)を確定申告書に添付 |

上表の通り申告方法と添付書類によって最大65万円の控除を受ける事が出来ます。

青色申告するからには65万円控除を受ける様に申告して下さい。

この控除を受ける事で支払う税金額が数十万円は変わってきます。

青色申告の場合と白色申告の場合それぞれの詳しい計算方法はコチラ

https://start-note.com/

繰越控除

純損失の繰り越し控除

| 1年目 | 2年目 | 3年目 | 4年目 | 備考 | |

| 純損失の繰越控除 | 赤字 | 黒字 | 黒字 | 黒字 | ・1年目の赤字分を2~4年目で発生した黒字分と 相殺し純利益を抑える事ができ節税効果がある |

| 純損失の繰戻還付 | 黒字 | 赤字 | ・2年目に赤字が出てしまった場合は1年目の 黒字分と相殺可能 |

分かりやすく言うと最大4年分までは黒字と赤字分を相殺出来るという事です。

無理に覚える必要はありませんのでこの様な控除がある。という事だけ頭の片隅に入れておいてください。

逆に下表の様に1年目が黒字、2年目に赤字が出てしまった場合は1年目に支払った所得税の還付が可能となります。

少額減価償却の特例

減価償却とは時間の経過と共に劣化し価値が落ちていく物を指します。

美容師さんで言うとハサミ(金額に変動)、シャンプー台、サロンの建物、パソコンなどがこれにあたります。

これら1年以上使用する10万円以上の備品は購入した年に全額を経費計上出来ず備品の耐用年数に応じ各年に分けて計上していく必要があります。

各備品の耐用年数はコチラ

しかし「少額減価償却の特例」を利用すると30万円未満の備品であれば一括で全額経費計上できるという利点があります。

年をまたがず早い段階で経費計上が出来るため、節税を前倒しする事が可能です。

青色事業専従者給与の控除

こちらはフリーランス美容師というよりオーナー美容師さんに該当するケースが多いと思います。

配偶者や親族などを事業の従業員としている場合

・白色申告

配偶者・・・年間 86万円の控除 親族・・・年間 50万円の控除

・青色申告

金額の設けなし

※ただし実際に働いた期間や時間、仕事内容と照らし合わせた上で妥当性のある金額である必要があります。

金額が高すぎると判断された場合などは超過分を経費計上する事が出来ません。

青色事業専従者として、専従者給与を控除するには3つの条件があります。

- 青色申告者と生計を同一にする配偶者、またはその他の親族であること

- 当該年度の12月31日時点で15歳以上であること

- 青色申告者の事業に、6カ月を超える期間専従していること

また、青色事業専従者給与の控除を受ける為には税務署へ別途青色専従者給与届出書を提出する必要があります。

家事按分

フリーランス美容師が自宅を事務所とし事務処理などの作業を行う場合に事業を行う上で発生した家賃、水光熱費、通信費、自動車関連費などを経費計上する事が出来ます。

しかし自宅としても使用しているため全額経費扱いとはなりません。

あくまで事業を行う上で必要となった支出のみを按分する事が出来ます。

自宅の家賃、水光熱費などを一部経費扱いに出来るのであれば魅力的!と思われますが生活と事業をどの割合で行ったのかの根拠を提示する必要があるので多少面倒な申告となっています。

また、明確な算出方法を明示されていないため、計算がかなり厄介です。

青色申告の方法

ここまで読んでいただき「青色申告申告の為に開業届と青色申告承認申請書を提出するぞ!」という方は下記を参考に青色申告申請を行って下さい。

提出書類

・開業届 → 所轄の税務署へ提出

・青色申告承認申請書 → 所轄の税務署へ提出

所轄の税務署が不明な場合は「税務署の所在地などを知りたい方」を参考にして下さい。

申請方法

申請の方法は窓口、郵送、e-Taxと3パターンの方法がありますが【青色申告と白色申告の違い】の【青色申告特別控除】でも述べた通り65万円の特別控除を受けるための肩慣らし期間だと考え e-Taxでの申請を行って下さい。

確定申告時には利用者識別番号が必要となりますし事前に e-Taxを使って少しでも慣れておくという意味合いがあります。

準備する物

PCの場合

・マイナンバーカード

・スマートフォン

・場合によりICカードリーダー

スマホの場合

・マイナンバーカード

・スマートフォン

おすすめ会計ソフト3選

青色申告を一度行ってみたが手続きが煩雑で予想以上の労力だったという方は所得税の青色申告のとりやめ届出書を税務署に提出する事で白色申告に戻す事が可能です。

しかし諦めるのが早くはないですか?

Excelやスプレッドシートでの帳簿付けが特に大変だったという方は会計ソフトを利用してみて下さい。

会計ソフトを導入する事で青色申告を簡単に行う事が出来ます。

会計ソフトの金額は高く見積もっても年間3万円以下に収まります。これは控除、節税のインパクトと比較すると大きな金額ではないと思います。

- freee会計

チャット、電話相談可能で初心者でも扱いやすいソフトとなっています。また開業届なども代行してくれます。 - マネーフォワード

他社と比べ金額は割高ですがPOSレジやクレジットカード、Amazon、楽天などとも連携可能で帳簿を直接引っ張ってくる事が出来ます。 - 弥生会計

1年間の無料トライアル期間があり最も利用し易いソフトとなっています。トライアル期間終了後も金額は安価です。

まとめ

本章を読んでいただき分かると思いますが確定申告やその他の税金に関する申告は非常に手続きが煩雑に出来ています。

それには理由があります。

手続きを煩雑にする事で青色申告をしない人が増え、国の税収が増えるというメリットがあるからです。

つまり手続きを煩雑にするという事は国がそれだけたくさんの税金を徴収できるという事です。

青色・白色申告の選択は自由、しかし確定申告は義務化されています。

たくさん税金を支払うという事は良い事ではありますがそれだけ皆さんの可処分所得が減っているという事です。

正しく使った経費を計上し国が認めている控除を最大限利用していく事は個人事業主・法人に認められた権利です。

面倒だからと尻込みせずにお金、特に税金の事を積極的に勉強していって下さい。

10年、20年経つと桁が1、2個変わるほどの節税が出来ているはずです。

最後になりますが2023年10月1日からインボイス制度が導入される事に先立って年間売上が1,000万円以上の個人事業主に関しては1日でも早い法人化をおすすめしています。

インボイスに関する記事はまた別途掲載。